国产碳纤维迷局: 左手是全面扩产,右手是超低产能利用率

来源:中国企业报

|

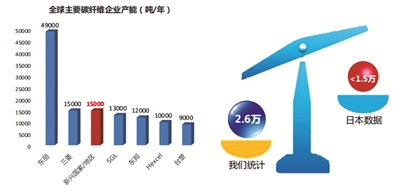

| 国外对我国碳纤维总产能预期远低于我们自己的统计数据 |

|

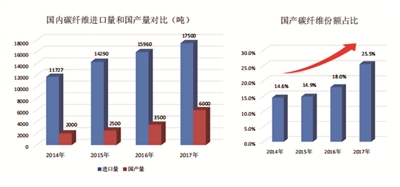

| 国产碳纤维份额占比逐年缓慢上升 |

|

| 2018年我国碳纤维产能主要分布图 |

“从企业数量来讲,中国碳纤维企业的数量占到全球的67%,我们叫‘数量强国’;从需求来讲,中国在全球也是最好的;但是我们的产能在全球来看非常小,占比大概8%—9%。”

据说,这个数据还是国人的乐观统计。报道显示,2018年我国碳纤维产能约2.6万吨。但根据产能利用率计算,日本统计数据显示,2018年新兴国家/地区碳纤维产能约1.6万吨,中国碳纤维产能约1万吨,缩水过半。

而比产能更尴尬的数据则是产量。据行业专家统计,2017年我国碳纤维需求量2.3万吨,总产量约6000吨;2018年我国产碳纤维总产量约8000吨。网传“日本1家企业可年产碳纤维4万吨,中国30家仅产7000吨”并非虚构,我国被冠以碳纤维“产量弱国”并非空穴来风。

企业数量如何跑到全球首位

打开搜索页,输入“碳纤维企业数量”,清一色的“中国碳纤维制造企业50强名单”弹出来。有资料显示,中国碳纤维企业数量最多时可能近80家。

碳纤维被誉为“新材料之王”,含碳量在90%以上的高强度高模量纤维。耐高温居所有化纤之首。如此让人着迷的新材料,其生产工艺也异常复杂,技术要求高、能源消耗大、生产成本高昂。总而言之,这是一个准入门槛很高的烧钱行业。

为何中国却有近80家企业前赴后继地加入这个行业?

中国碳纤维研究始于60年代初,但由于当时国际环境恶劣,且西方对于碳纤维这样的军民两用技术对中国高度技术封锁,加上国内资源紧张,碳纤维的相关研究工作进展相对有限。

直到1975年,通过20多家研究所和企业共同攻关,终于解决了有无的问题。在之后的几年里,国家累计投入2600多万元,用于碳纤维的研发和生产,一定程度上满足了部分国防军工的需求,但也存在诸多问题。

1999年,国家要大力支持发展碳纤维的消息在内部流传开来,无疑,这让早已被吊足胃口的企业家们想要从碳里掘金的欲望变得更加强烈。

2001年1月,两院院士师昌绪给时任国家领导人写了《关于加速开发高性能碳纤维的请示报告》,重新点燃了中国碳纤维的发展之炬。尤其自2007年起,短短几年间,碳纤维工厂如雨后春笋般拔地而起,一场跑马圈地的争夺战随即硝烟弥漫。

一时间,全国各地宣称产能超过1万吨/年的项目先后陆续开工建设,部分地区的政府和企业甚至不惜巨资,在碳纤维产业已整体陷入困境的情况下,还在密集上马新项目。

光威当时作为国内第一家实现T300碳纤维量产的企业,不仅进入了国家“863”项目,还承接了部分国家军工订单,可以说是行业里闪闪发光的明星企业。光威复材常务副总经理王文义回忆道:“2010年左右让我最印象深刻,感觉全国各地到处都在建碳纤维生产线甚至很多与碳纤维八竿子打不着的企业也要搞碳纤维。”

这些“剃头挑子一头热”的企业没有注意到的是,即使“幸运”如光威,那也是在烧掉近30亿元后,直至2015年才开始实现盈利。

一直让科研人员担忧的事情还是发生了。全国性的碳纤维热,导致企业盲目重复投资建设了一批批碳纤维生产线。鹬蚌相争,渔翁得利。日本碳纤维降价后,一些小企业因竞争力不足,备受打击。发展到现在,一些历史遗留问题仍在不断暴露。

2017年,浙江泰先新材料股份有限公司向法院申请破产。2018年,沈阳中恒也宣布破产。据国家碳纤维工程技术研究中心主任徐梁华分析,这两家碳纤维企业破产的原因在于产业规模和资金实力不足。

碳纤维是一个运营周期很长的行业。起初不少企业建厂瞄准了军用需求,但是国防军用的需求十分有限。目前中国还剩大约20家碳纤维企业。相比之下,美国有2家,日本有3家。有专家认为,中国需要未来有效产能达到万吨级的3—5家碳纤维企业就够了。

值得欣慰的是,我国碳纤维行业正逐步进入洗牌的良性发展阶段,行业龙头呼之欲出。但与国际碳纤维企业相比,国产碳纤维的数据始终一言难尽。

国产碳纤维产能、产量成谜

都说一年之计在于春,但华南和苏北的春天可完全不一样。

2019年春节刚过,华南诸多厂家没从招工难的抱怨声中缓过来,坐落在江苏连云港的中复神鹰就以一纸“调价通知”华丽开启了新一年的财务目标。

中复神鹰“调价通知”表示,由于近期受环保成本的加大以及各种原辅料价格持续走高的影响,公司碳纤维生产成本不断上升,已经影响到公司正常的产品供应。为了给客户持续稳定提供高性价比的产品和高质量的售后服务,经研究,公司决定于2019年4月1日起,将所有型号碳纤维产品价格在原有基础上进行上调5%。

对于这个解释,各界做出多种猜疑,中复神鹰是否在为行业洗牌树立自己的权威?难道干喷湿纺的生产成本并不占有优势吗?还是说号称的6000吨产能无法实现?咬文嚼字终归无益。

在中国复合材料集团有限公司原董事长兼总经理张定金看来,环保及原辅材料成本上涨或许只是一种解释,但中复神鹰碳纤维涨价也并非师出无名。“根本原因还是市场需求牵引的结果,最近日本东丽的T700级碳纤维也在涨价,中复神鹰此举是对高性能碳纤维涨价趋势预判后做出的市场策略调整。”

市场之外,便是中复神鹰自身的产能产量之战了。据业内人士表示,中复神鹰理论产能6000吨/年,但因品种调整等原因,市场需求巨大的干喷湿纺高性能碳纤维目前实际上只能达到4000吨/年产量,而供不应求的供需关系也让中复神鹰更具涨价资格。

国内碳纤维供货量最大的一个企业,产能与产量之差都如此之大,更何况那些难以打开市场的碳纤维企业,其产能又能代表什么?

说回到2010年左右的全国性碳纤维热,大多宣称产能超过1万吨/年的项目,其产量并没有兑现,沦为“雷声大、雨点小”的业内笑柄。截至2012年,我国已经建成的碳纤维产能在10000吨左右,而真正的产量却只有2000多吨。这仅有的20%的产能利用率,正是我国碳纤维行业产业化技术还远远没有过关的真实写照。

据统计,目前我国碳纤维千吨级生产线共11条,五百吨级生产线9条,一至四百吨级生产线17条。历经一个“五年”计划后,我国碳纤维产能号称达到2.6万吨,产能利用率在30%左右徘徊。

张定金表示,在一个内部会议中,就有国家相关单位工作人员警醒国产碳纤维产能利用率如此低,是否产能过剩?

“我就跟他们说了一句,所有中国碳纤维企业的产能放大性加起来,量还赶不上日本一家企业的50%。”

归根到底,国产碳纤维的市场牵引力还是太弱。正如徐梁华主任一再呼吁,只有找到我们自己的高端需求牵引,碳纤维产量的增长才有意义。”

扩产已成定局 中国碳纤维走向何方?

2018年8月,苏北的晌午艳阳高照、闷热难耐,整座城市仿佛都昏昏欲睡,但中复神鹰负责基建的席玉松兴致高昂,或许是青海西宁的西境之美感染了这位机械专家。

席玉松笑着表示,他不习惯对着摄像机接受采访,自己更喜欢的是画图纸,然后看着一条条生产线搭建、开车运行。他刚承接了一个大项目,中复神鹰需要寻找一块新的宝地,公司产品供不应求,扩产迫在眉睫。

2019年2月25日,“中复神鹰总投资50亿,年产2万吨高性能碳纤维项目落地西宁”的消息在正月里飞速传遍了碳纤维行业的各个交流群。

或许这个信息早在坊间有过流传,比起3月份的涨价公告,这个消息稍显风平浪静。

2019年3月26日,光威复材披露2018年财报,公司实现全年营收13.64亿元,同比增长43.63%,其中碳梁营收5亿占比近4成,军品业务比重首次降到一半以下。

而在财报发布前后,光威复材先后发布2份公告:决定批准公司在包头设立子公司,并作为实施主体研究拟订以大丝束碳纤维为主要产品的碳纤维生产项目的投资可行性研究报告和投资建设方案;批准光威复材在墨西哥设立子公司,并作为实施主体研究拟订碳梁生产项目的投资可行性研究报告和投资建设方案。

不难看出,光威复材入行20年来,已经进入加速成长期,公司业务规划和战略布局经调整后,碳梁将是光威极其重要的一个方向。

与此同时,远在东北黑土地的吉林碳谷大丝束生产线正朝20000吨/年的产能冲刺,大丝束碳化线则从2000吨/年向下一个阶段迈进。

据吉林精功总经理庄海林表示,自从公司立项大丝束碳纤维项目后,光威复材就抛出了橄榄枝。2018年年底,吉林碳谷正在运行的一条大丝束碳纤维原丝生产线,正是专门为光威生产碳梁拉挤板而开车的。

如此看来,风电叶片碳梁的原材料——大丝束碳纤维90%以上依赖进口的局面或将得到改善。

一边是少数几家碳纤龙头企业一片欣欣向荣,一边是数十家碳纤维中小企业或委曲求全或破产倒闭,2030年全球碳纤维需求量将达到29万吨,又有多少国产碳纤维企业能坚持到那时呢?

业内人士指出,目前我国碳纤维与日本沥青基碳纤维发展轨迹相似,未来5—10年将会完成一轮大浪淘沙,行业格局或将重塑。这是每一个行业发展的必然结果,市场终将会给出判决书。

在这个“资本+市场”紧密结合的时代,无论是越做越强的龙头企业,抑或还在顽强坚持的“小作坊”,其实大家都能猜想到结局。但不管结局如何,我们都应当对这些为国家关键材料付出青春甚至生命代价的所有“大国之材”怀以敬畏之心。

(来源:新材料在线)