中国航信首次海外并购的那些事

来源:中国企业报 作者:本报记者 赵玲玲

|

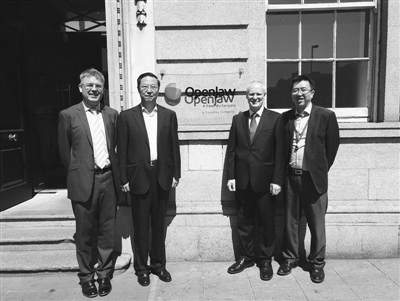

| 崔志雄与OpenJaw董事会及高管合影(左起:OpenJaw独立董事John Mc Quillan,中国航信集团公司总经理、董事长崔志雄,OpenJaw CEO Kieron Branagan, OpenJaw董事长梁海峰) |

5月5日(加拿大东部时间),中国民航信息网络股份有限公司(简称“中国航信”)收购GuestLogix公司旗下的全资附属公司——总部位于爱尔兰的旅游科技公司OpenJaw全部股份的交易顺利完成交割,购买价为约3940万美元。至此,OpenJaw正式成为中国航信的全资附属公司,中国航信的旗帜终于插上了海外市场的高地。

“作为中国航信37年企业发展史上的首次海外并购,收购OpenJaw在民航业海外全资收购领域尚属首例。同时,它也开创了中央企业全资收购海外科技创新型企业的先河,成为中国航信乃至中央企业‘走出去’开疆拓土的重要里程碑。”中国航信相关负责人自豪地表示。

磨砺数载:

看准时机及时亮剑

作为企业国际化并购进程的第一只“螃蟹”,也是重要的里程碑,中国航信为什么要竞标收购OpenJaw?收购可以为航信带来什么?此举是一时的“头脑发热”,是巧合抑或是“临时起意”?

“否也。”中国航信财务部副部长、本次收购项目组长赵玉霞斩钉截铁地给出了答案。

作为具有行业领先地位的航空公司电子商务解决方案供应商,OpenJaw主要从事提供有关旅游科技及产品的服务。OpenJaw目前有30多家全球客户,包括英国航空公司、国泰航空、安飞士租车、四季酒店等多家行业知名客户。

“早在2012年,OpenJaw与中国航信就已开始业务合作,双方共同的客户——海航投产使用了其面向旅游业的t-Retail平台,OpenJaw的产品和技术对于航信发展具有重要的战略意义。经过前期接触,总经理肖殷洪敏锐地判断出OpenJaw潜在的巨大价值,在他的部署下,财务部从2014年初就开始密切关注这家公司,并一直在寻找合适的投资机会。”赵玉霞如是说。

“我也是基本按每月一报的频率定期搜集简报上报决策层。”作为这次收购项目的主要成员之一、财务部王刚这样告诉《中国企业报》记者。无疑,对于中国航信来说,OpenJaw是需要且重要的。

2015年8月左右,OpenJaw的母公司GuestLogix股价一路下滑,从0.8加元降到0.5加元、0.4加元、0.2加元。相关监测简报密度更大了,公司时刻准备着“下手”的时机。

机会终于来了。今年2月,OpenJaw的母公司GuestLogix因发生债务危机申请破产保护并向全球招标出售其资产。OpenJaw一直保持独立运营,没有卷入母公司的财务丑闻,且业务保持上升趋势。这是一个绝好的机会,中国航信闻讯倍加欣喜。

此时不亮剑,更待何时?

“这次,我们一定要抓住机会,不留遗憾!”中国航信高层暗下决心。

知易行难:

吹响收购号角

知易行难。对于之前从没有过大型跨国投资并购成功经验的中国航信而言,要在短短两个月左右的时间内,完成立项、竞标、融资、报备、签约、交割等一系列手续和工作,谈何容易?

2月22日是中国传统的元宵节,经公司相关会议批准,收购工作项目组正式成立,代号“GO项目”(GuestLogix+OpenJaw首字母)。这一天,距离招标方要求的3月18日第一次竞标报价时间仅仅还剩不到一个月的时间。

中国航信副总经理兼总会计师,也是此次项目的分管领导孙湧涛提议,成立精干的三人工作小组,财务部副部长赵玉霞任组长,成员包括财务和法律方面的专家王刚、杨泉。而专业、精干的项目组织架构,也成为后来收购“显露锋芒”的秘诀之一。

整个投标是系统性工程,包含了估值建模、收购方案设计、可行性报告、法律和财务尽职调查、向上级主管单位分别报备等几十项工作,每一项都环环紧扣,至关重要。

环顾四周,除了中国航信,参与首轮竞标的公司还有15家之多,其中不乏Sabre、 Amadues、HP等实力强大的国际同行和投资大鳄。面对强有力的竞争对手,项目组也有过怀疑。在体制和机制上与对方有很大差距,且在多年竞合关系中,对方与中国航信有着千丝万缕的联系,稍有不慎就会被对方看到底牌。

开弓没有回头箭。为了企业发展大计,为了“科技创新、开放合作和国际化经营”这篇大文章,项目组咬紧牙关,立下了“势在必得,不能失败”的决心,征战收购的号角铮铮吹响。

“命悬一线”:

紧要关头凸显智慧

对于项目组来说,整个项目最“难忘”和“惊险”的经历,莫过于最后一轮的竞标报价了。

3月21日,中国航信收到入选最后一轮竞标的通知,短暂的喜悦之后,问题来了:根据对方要求,要在不到半个月的时间里拿下“外汇融资贷款”,以保证在最终报价时间点汇出保证金。否则,将取消竞标者的资格,那么整个项目也将“前功尽弃,功亏一篑”。

而在通常情况下,要完成从银行授信到境外放款,需要至少一两个月的时间。而且恰逢国家收紧外汇额度,控制美元外流,国内银行普遍收缩了外汇贷款的额度,可谓给我们的外汇融资雪上加霜。

面对可能使项目“命悬一线”的关键,项目组迎难而上,使出了十八般武艺。

“那时候,我们几个人几乎把能找的银行和资源都发动起来了,输不起啊!”说起当时的场景,王刚有些激动,“有的时候都有点儿绝望了,几大国有银行和股份制银行都相继对我们say no!连一贯精于境外投资的国新国际也在临近最后时刻的时候告诉我们,由于流程所限,不能提供资金支持。当时项目组几乎面临滑铁卢,全面崩溃。”

关键时刻,项目组下了破釜沉舟的决心,在孙湧涛的督导下,项目组把联系范围扩大到了东亚银行、澳新银行、德意志银行等境外银行。经过多方努力,终于在距离报价的最后一天,项目组收到了澳新银行签署的美元贷款承诺确认函,总算是顺利闯过了这惊险的一关。

3月31日,最终报价的截止时间来了,成败在此一举。最终价格点报在多少?是“放水”报高一些“无悬念拿下”?还是以“最值的价格”勇敢一搏?摆在项目组面前的这道选择题,其实十分艰难。

“当时,公司决策层已经给了我们最大授权,但项目组还是希望能拿下最好的价格。那几天,大家反复磋商、研究对手,评估形势”。说起当时的场景,王刚记忆犹新,“大家都很焦灼,经历了一再的研究、讨论,项目组最终毅然拍板将报价定在了4000万美元。”

功夫不负有心人,清明节后,资本市场最先传来了中国航信一举中标的消息。

寸土不让:

实现完美收官

随之而来的是一系列交割程序,中国航信最终以“约3940万美元”与对方完成交割,并实现了完美收官。说到这中间与合同4000万美元之间60万的差额,不得不提到项目中一份重要的文本——SPA(股份购买协议)。

在这份详尽的合同里,中国航信通过法律尽职调查及财务税务尽职调查等,将收购相关事项约定在里面。从事这方面工作的关键人物,就是项目组来自公司法律审计部的专家杨泉。

“拟订SPA协议需要考虑方方面面,我们通过与多国律师、投行、审计税务顾问、行业顾问的不断沟通,细化要求,考虑各种风险,并对每一点都据理力争,以保障公司的权益。比如,要求卖方提供爱尔兰工业发展局对一项50万欧元研发资助的书面同意,否则我们扣减相应金额,也因此最终在这一点上为航信节省了近60万美元。” 杨泉如是说道。

“整个收购过程中,项目组一直以最大限度维护国家和公司利益为重,并尽最大努力承担角色并把工作做到最细。”杨泉称,“通过收购,我们拓展了视野,接触了不同法域国家的要求,积累了经验,对于中国航信‘走出去’来说,是一次历练与提升。”回顾GO项目,这位在航信已与法律工作打了15年交道的“老法律”杨泉不无感触地说。

5月19日,OpenJaw新一届董事会第一次会议在总部爱尔兰都柏林成功召开,会议一致通过公司新章程,同时任命Kieron Branagan先生为CEO,这也是中国航信史上所辖企业中首位外籍总经理。6月初,中国航信集团公司总经理、股份公司董事长崔志雄赴都柏林视察OpenJaw。随着整合工作完成,OpenJaw正式迈入“中国航信”运营时代。