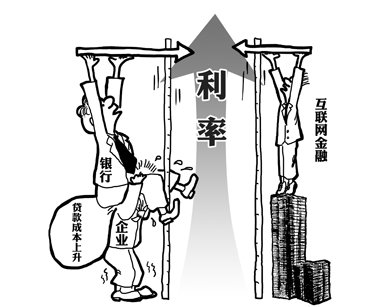

银行或向企业转嫁成本压力专家指出,互联网吸金推高银行存款利率,进而加大银行资金成本,最终银行将提高贷款利率将成本转嫁给贷款企业。

互联网吸金致存款锐减,推高银行资金成本

来源:中国企业报 作者:本报记者王莹

|

互联网吸金致存款锐减,推高银行资金成本银行或向企业转嫁成本压力专家指出,互联网吸金推高银行存款利率,进而加大银行资金成本,最终银行将提高贷款利率将成本转嫁给贷款企业。

王利博制图

1月金融统计数据出炉,业界惊呼冰火两重天。

央行最新数据显示,2014年1月社会融资规模2.58万亿元,刷新单月规模历史新高;1.32万亿元的新增人民币贷款也创下了近4年来的最高水平。

然而,与此形成鲜明对比的是,1月存款大幅减少9402亿元。受此影响,1月末,M1同比增长仅有1.2%,比上年同期足足低了14.1个百分点。

银河证券首席经济学家潘向东认为,存款锐减的核心原因是利率市场化下多重因素“共振”所致。“随着利率市场化的推进,特别是互联网金融的快速发展对居民存款的分流明显。类余额宝的收益率远远超过活期存款,致使更多的资金从银行存款搬家,进一步加剧了银行揽储的艰巨性,从而推升存款市场利率。”潘向东指出,与此同时,银行会对利率市场形成反馈,进一步提高贷款利率,而这将最终导致贷款企业的成本增加。

利率市场化互联网金融吸金抢存款

2014年以来,银行延续了信贷投放的惯性。

数据显示,1月人民币贷款增加1.32万亿元,同比多增2469亿元,超市场预期,为近4年来最高水平。

不过,与激增的贷款数据形成鲜明对比的是,1月存款大幅减少9402亿元。

潘向东认为,存款锐减是利率市场化在多重因素下的“共振”所致。随着利率市场化的推进,互联网金融产品吸存提速。“在利率市场化的背景下,由于从事货币市场的短期拆借可以获取较高的利润,于是可以取代存款的货币基金或者类货币基金应运而生。互联网金融产品便是其中的重要力量。由于货币基金的收益率远超过活期存款,而且灵活性与活期存款无差异,这就使更多的资金从存款搬家。以余额宝为例,截至目前,规模已超过4000亿元。而这也进一步加剧了银行揽储的艰巨性,从而又推升货币市场利率,形成‘正反馈’。”潘向东称。

对此,南方基金首席策略分析师杨德龙表示认同,他表示,我国储蓄存款的减少和余额宝等有着密不可分的关系,各种“宝”对接的货币型基金比活期存款要高出许多。而对存款产生影响的除了余额宝,还有一些其他的互联网金融产品。

《中国企业报》记者发现,对接微信理财通的财富宝货币基金收益率长期高于7%,在春节前几天的利率均值为7.39%,春节后,各品种利率虽有所下降,但平均年化收益率仍在6.2%—6.6%区间。

“这样的利息水平是银行一年定期存款利率的一倍以上,并且期限短,可灵活支取。钱当然往利率高的地方去,必然对银行储蓄存款形成分流之势。”工行投行部产品经理杨勉分析道。

拉升银行资金成本

据了解,货币基金最重要的投资方向是银行的协议存款,即将零散的活期存款,通过银行协议存款打包成大额的银行存单。

因此,事实上,资金大部分仍然留存在银行体系内。但资金最终没有流出银行体系,但却从活期存款变成了协议存款,银行的负债成本已不能与以往同日而语。有数据显示,1个月的协议存款收益率已经提高到7%左右。这使得银行不得不打响反击战役。

中国银行近日上线“活期宝”,工行浙江分行也设立了“天天益”,平安银行则推出了“平安盈”,交通银行“快溢通”诞生,民生银行的“如意宝”即将正式推出,建设银行与建信基金合作的货币基金T+0也在准备当中。

“若银行对互联网产品的增长无动于衷,那么将眼看着客户和存款的流失,若银行频频推出高收益新产品,客户会将其活期存款购买此类产品,直接导致银行活期存款减少,变相提高银行的资金成本。”杨勉表示。

银行资金成本

或传导至贷款企业

随着各类余额宝不断推高市场利率,银行资金成本的拉升,导致银行吸储成本的不断高企,直接带来的是贷款利率的水涨船高。

“市场利率推高对银行的影响不仅反映在银行的负债端,也就是银行吸储成本提高,同样也会反映在银行资产端,即银行贷款利率提高。”潘向东表示。

摩根大通首席经济学家朱海斌表示,银行或将直接将负债成本转嫁给有贷款需求的企业。这无疑将使得企业的贷款成本上升。

“表外资产移至表内会占用更多的资本金并挤压现有信贷额度;另外,随着银行拉长负债期限导致存款的成本上升,银行必然会选择能接受更高贷款利率的企业来投放贷款。”朱海斌称。

北京一家科技类企业副总经理岳利强在接受《中国企业报》记者采访时曾透露,两年前贷款年利率都在8.5%—9%,而今年1月份申请到的贷款利率已经达到了13%,成本提高了50%多。

某银行内部人士向《中国企业报》记者出示了一份内部通知称:即日起,零售条线小微贷款业务平均利率不得低于8.1%;而该银行一款面向小微企业客户、以小额信用循环贷款为核心的综合化金融服务产品的商务卡贷款平均利率不低于15%。

“这意味着需要企业和银行的谈判和多轮沟通竞价,这样也增加了企业的额外成本。”岳利强表示。

据了解,若按照平均利率不低于15%计算,刨去其他担保、评估以及财产保险、公证等费用,企业光贷款利率的融资成本就上升近76.4%。