信用卡用户只有几元钱没有按时还清,或者晚了两三天还款,却要承担“全额罚息”,这一饱受诟病的信用卡规则已成为历史。从7月1日起,《中国银行卡行业自律公约》正式

实施,按照要求,银行业协会成员单位将为持卡人提供“容差容时还款服务”。

信用卡还款“容差容时”被指抠门

来源:中国企业报

|

信用卡还款“容差容时”被指抠门

所谓“容差容时还款服务”,即如持卡人当期发生不足额还款,且在到期还款日后账户中未清偿部分小于或等于一定金额(至少为等值人民币10元)时,应当视同持卡人全额还款,此部分未偿还金额自动转入下期账单。

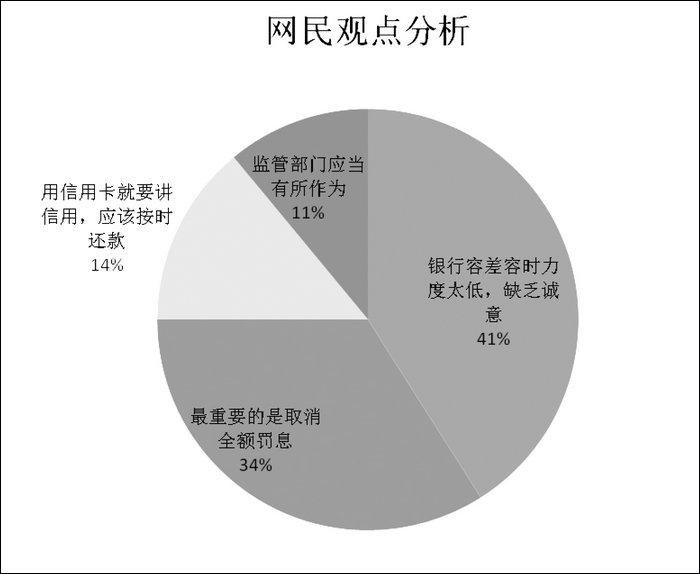

消息一出,媒体和公众欢呼“全额罚息”霸王条款的坚冰就此被打破。但一个月多过去,持卡人发现,所谓的“容差容时”进步非常有限。网友吐槽所谓“容差容时”不过是“逗你玩”。

“容差容时”各银行执行标准不一

据媒体调查发现,在“容差”额度方面,五大国有银行中,工行、农行、中行执行标准高于《公约》要求,交行和建行则按照容差10元的标准执行。工商银行已于2009年取消全额罚息;农业银行规定未还款额需小于等于账单欠款总额的10%,且普卡欠款不高于100元,金卡、白金卡欠款不高于200元;中国银行规定未偿还款项小于等于账单欠款总额1%,不收取罚息。在股份制银行中,华夏和民生银行的部分指定卡种按欠款部分计息;光大银行容差额度为不超过100元。其余各股份制银行容差额度均为10元。

在“容时”方面,各银行基本都按照规定要求有3天的宽限期,但有部分银行定为到期还款日起的第3天(包括到期还款日),实则只有2天时间的“容时”。另外,除了“容时容差”标准不一,部分银行的“容时容差”服务并不是系统默认自动提供的,还需电话确认。

由此可以看出,如果持卡人超出“容时容差”所规定的时间或金额还款,仍有可能面临“全额罚息”。

银行与公众对“全额罚息”有着不同的理解

银行和公众在“全额罚息”上的分歧,很重要的一个原因是双方对“免息还款期”有着不同的解读。发卡行在推广信用卡时,过于强调使用信用卡的“好处”,而没有对用卡“风险”作出足够的说明。当持卡人遭遇“全额罚息”时,银行“前恭后倨”的态度,难免让持卡人有“上当受骗”的感觉。

在银行看来,信用卡的每一笔交易就是银行给持卡人的贷款。正常的借款行为都要支付利息,借多长时间,就要支付多长时间的利息,并无免息期一说。信用卡透支取现同样要按日承担利息,也没有免息期。但是在持卡消费过程当中,持卡人根据合约要求全额还款,就免去持卡人贷款利息,它相当于银行给持卡人的“优惠”。而所谓的“罚息”只不过是银行“补收”了从借款到还款这段时间的利息。而国外大部分的信用卡是没有“免息期”这一说的,正是基于这一点,银行一直强调“全额罚息”是“国际惯例”。

而网民显然不这么看。因全额罚息导致利息超过拖欠本金几十倍乃至几百倍的报道屡见报端,强烈的数字对比,让网民对银行难生好感。绝大多数网友看来,银行全额罚息对消费者极其不公平,因为很多人并不是恶意透支,而是有时疏忽把“大头还了零头忘了”,银行所谓的“全额罚息”分明就是赤裸裸的“霸王条款”。

媒体观点:信用卡容差容时只是有限进步

从近期媒体报道和评论的观点来看,媒体普遍对“自律”公约的推出持肯定态度,认为“容时容差”打破了长期以来银行业“全额罚息”这一傲慢而偏颇的霸王条款。期待在行业竞争和舆论压力下,银行能最终实现“差额计息”。

《江西日报》:“容差容时”为垄断注入竞争因子

“容差容时”这个竞争因子,搅活了信用卡市场的一池春水,激活了银行之间的竞争,从此客户可以“卡比三家”,谁的服务好,谁就能赢得更多的客户、占领更大的市场。可以预见,“容差容时”打开的这道竞争缺口势必越来越大,而信用卡客户将会享受到越来越好的服务。这就是激活竞争的魅力,希望注入银行业的竞争因子更多一些,提供给银行业的竞争舞台更大一些。

《京华时报》:信用卡容差容时应好事办好

一定要把“容差容时”好事办好,让客户满意,让金融机构提高声誉。“全额罚息”规定本身就是极不公平的霸王条款,理应彻底取缔。把“容差容时”的好事做好,就要时刻从方便客户、服务客户的角度着想。“容差容时”服务体现了银行经营管理上的宽容和大气,谁执行的“大方”一些,谁就能赢得更多的客户和市场。

《检察日报》:“容时容差”有进步但仍不合理

《中国银行卡行业自律公约》规定的“容差容时”服务,这比起过去当然是个进步,但只是解决了一小部分的不合理问题。真正的公平合理应该最终实现“差额计息”:即没有什么10元的限制,而是不管尾欠多少,都只对尾欠部分计息;对于已经还款的部分一律不再计息。这显然不是我们苛求银行让步,而是客户固有的权利。相关银行应该一律取消“全额罚息”,一律推行“差额计息”。如果暂时做不到,起码也应该列出时间表。

公众:期待取消“全额罚息”

显然,“3天”和“10元”的“容差容时”远未达到公众预期。近年来舆论不断呼吁叫停“全额罚息”,不料喊破了嗓子,只喊来一个华而不实的“容差10元”,多数网友对“自律公约”表示失望。

对于大多数持卡人来说,与宽限几天还款相比,大家更希望能看到饱受争议的“全额罚息”被取消。自2009年工商银行取消了全额罚息制度之后,大部分银行对此视而不见。不过随着“容差容时”制度的推出,一些银行变通措施也逐渐浮出水面。例如华夏和民生银行的部分指定卡种按欠款部分计息。中国银行也规定,滞纳金等费用不计收利息,欠款逾期6期后不再计收滞纳金。

2012年曾致信银监会主席尚福林呼吁废除全额罚息的山东律师王新亮在微博中表示:“虽然信用卡全额罚息没有最终彻底废除,但我们也看到了银监会的积极态度和行动。虽无废除之心,但有整顿之意。”

@从月球仰视地球:中国金融的霸王条款,动不动的辩解是与国际接轨,真是没有救了,自身没有创新的动力,何来成为金融强国?

@阿力:民生银行因为粗心,少交了20块钱,就被罚息800多块,打电话给客服,客服不同意减免。工商已经取消全额罚息,其它银行如果打电话说明,一般会帮忙取消。怎么就你们民生这么死?

@∞蝴蝶结∞:执行部分计息,按照未偿还的部分来计算利息。这才是公平,不知何时才能实现?

专家:用好“容差容时”

需要注意的是,银行的“容差容时”服务大部分是系统默认自动提供,但个别银行还要提前电话申请,持卡人对此一定要问清楚自己的发卡行。

业内人士也提示,“容差容时”规定,只应是备不时之需。从个人使用习惯上讲,关注自己每个月的账单,按时足额还款,可以避免不必要的麻烦手续,也才能确保自己的信用记录不受影响。

绝大多数人喜欢拖到还款日最后一天才进行还款,这往往会因一时忙碌错过了还款期限。一方面尽量养成良好的用卡习惯,尽早还款。另一方面,大多数的银行都会在到期还款日前一般以短信的形式提醒持卡人按时还款,一定要把握最后的还款时机。如有可能,最好将同一银行的借记卡与信用卡绑定,并设置自动还款,这样才可确保自己的信用记录不受影响。

舆情解读

有数据显示,目前利息收入已占到中国银行业信用卡总收入的40%—50%,银行对信用卡利息依赖程度高。而且这也是媒体和公众认为银行拒绝取消全额罚息的重要原因之一。

与此同时,信用卡发卡量、授信规模也保持稳定上涨。截至二季度末,信用卡累计发卡量3.64亿张,同比增长20.33%。信用卡授信总额为3.98万亿元,同比增长32.93%;信用卡期末应偿信贷总额为1.53万亿元,同比增长77.76%。

但据《北京商报》报道,信用卡业务经历了多年跑马圈地式的快速发展,各大银行普遍存在滥发卡的现象,今年以来经济增速下滑,持卡人偿债能力下降,令信用卡坏账风险进入发作期。央行最近发布的《第二季度支付体系运行总体情况》显示,今年二季度,信用卡坏账规模环比增长15%,坏账率出现小幅反弹。

在经济增速下滑的大环境下,银行如何保持信用卡业务快速增长的同时降低坏账率,是迫切需要面对的问题。信用卡业务从粗放的“数量”竞争到

“质量”竞争,谁能提供更优质的服务,谁就能抓住高端用户的心。而信用卡还款问题,无疑是用户考虑的重中之重。

从“法理”上讲银行和用户双方对“全额罚息”看法各有其理,但从“情理”来看,银行在舆论场中完全处于下风,难以获得网友的支持。“容时容差”这一规定的出现,虽然没有彻底否决“全额罚息”,但通过对舆论的让步,让公众看到了改变的希望。提升了银行业的社会形象,释放了长期以来的舆论压力。

虽然从目前看,这项规定还没有直接影响到银行业间的竞争,但其进步的意义在于,它将银行业全额罚息的惯例撕开了一道口子。哪家银行执行“容时容差”更大方一些,哪家银行就能赢得更多的客户和市场,消费者自会用脚投票。